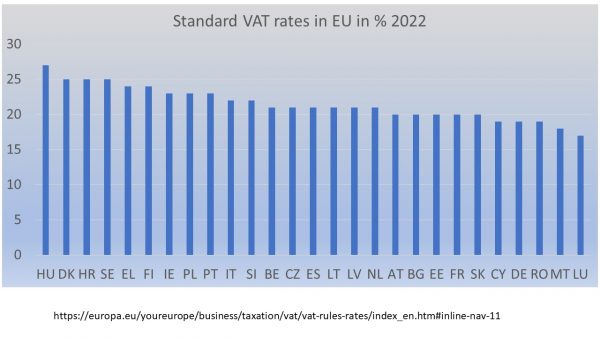

From time to time it is helpful to compare basic tax rates, for example value added tax, across the EU to understand the different economic and social policy approaches. The range of VAT from Hungary 27% to Luxembourg 17% is astonishing and it does not really feel like we are together in a common market. Okay, the illiberal, authoritarian state of Hungary is taxing the most, a clear message to visitors from another European country that this authoritarian state is relying on tax on consumption of its own people and visitors to foot the bill of state expenditure.

It is also interesting to realise that some countries with lower VAT rates have disproportionate public debates about supposed tax burdens. Tax levels are a political choice and much depends on redistributive appropriate use of tax receipts to the benefit of all or specifically those most in need. The potential for redistribution to parents, children, pensions, the poor or green investments also relies to some extent on the overall budget. The most surprising thing is the absence of a debate about tax rates, the size of the tax base and the ample exemptions or reduced rates. Of course, most of us complain about income taxes, but we all agree that it is nice to see that someone is taking care of the abundant autumn leaves or lighting of streets in the darker seasons. Even Adam Smith wrote in favour of the “night-watch state” that assures sufficient security levels. Taxing Europe to ensure that this role of the state can be taken seriously is still a common denominator across Europe.

Image: own presentation based on EU-data from 2022 LINK.

Grenzgang 2

Innerhalb vom Kern Europas ist der physische Grenzübergang kaum merkbar. Sobald es um die Regeln der sozialen Sicherung, Beschäftigung, Selbständigkeit geht oder der Unternehmensbesteuerung werden die bilateralen Regeln bereits viel komplizierter. Falls 3 und mehr Länder ins Spiel kommen wird die Lage ziemlich unübersichtlich oder zum Expertentum. Staatsbürgerin im Land A und Staatsbürger im Land B, arbeitend im Land C dürfen sich über einen Dschungel an Regeln freuen, der Kafkaeske Verhältnisse hoch 3 produziert. Irgendwo klemmt dabei immer etwas. Dabei hatte die Regulierung CE Nr. 883/2004 über die Koordinierung der nationalen Systeme der sozialen Sicherung doch weitgehende Konkretisierungen hervorgebracht und Sicherung der Bestandsrechte hervorgebracht.

Wie so oft liegen die Schwierigkeiten im Detail und darin sind die jeweilig zuständigen Verwaltungsbeamten, wenn die denn erst einmal herausgefunden wurden, eine Hürde, die es zu meistern gilt. In der jeweiligen landesüblichen Verwaltungssprache, versteht sich von selbst, inklusive regionaler Besonderheiten.

Während juristisch der Grenzübergang von Beschäftigten, Selbständigen und Unternehmen jeweils geregelt ist, ergibt sich aus einer juristischen Figur des „salary split“, also eine beschäftigte Person bei 2 Arbeitgeberinnen eine Lücke in der Zuständigkeit. Diese besteht gleichfalls in den meisten Ländern der EU. 2 Teilzeitjobs zu 50% lassen sich sozialversicherungsrechtlich nicht fair darstellen. Die zweite Lohnsteuerkarte und Besteuerungssätze, na wir ahnen schon, was das für Betroffene heißt.

Unternehmen und der Staat machen es sich einfach. Eine Konfiguration „Mulitplication des employeurs“, mehrere Arbeitgeberinnen, ist nicht wirklich adäquat vorgesehen (Crabeels, 2008 S.272). Dadurch werden viele, besonders junge Beschäftigte systemisch in ihrer beruflichen Findungsphase benachteiligt und in die Selbständigkeit oder gar die Scheinselbständigkeit gezwungen. Dabei brauchen wir dringend diese dynamischen GrenzgängerInnen in Europa mit ihren grenzenlosen Ideen, Enthusiasmus und Gestaltungswillen.

Neben diesen „high potential Grenzgängerinnen“ gibt es viele Beschäftigte, die bereits in einem Mitgliedsland der EU mehrere Beschäftigungsverhältnisse ausüben müssen, da sie von einem Job ihren Lebensunterhalt nicht bestreiten können. (EU Statistik Jugend Eurostat,2022).